3 Gründe für Einfach Grundsteuer

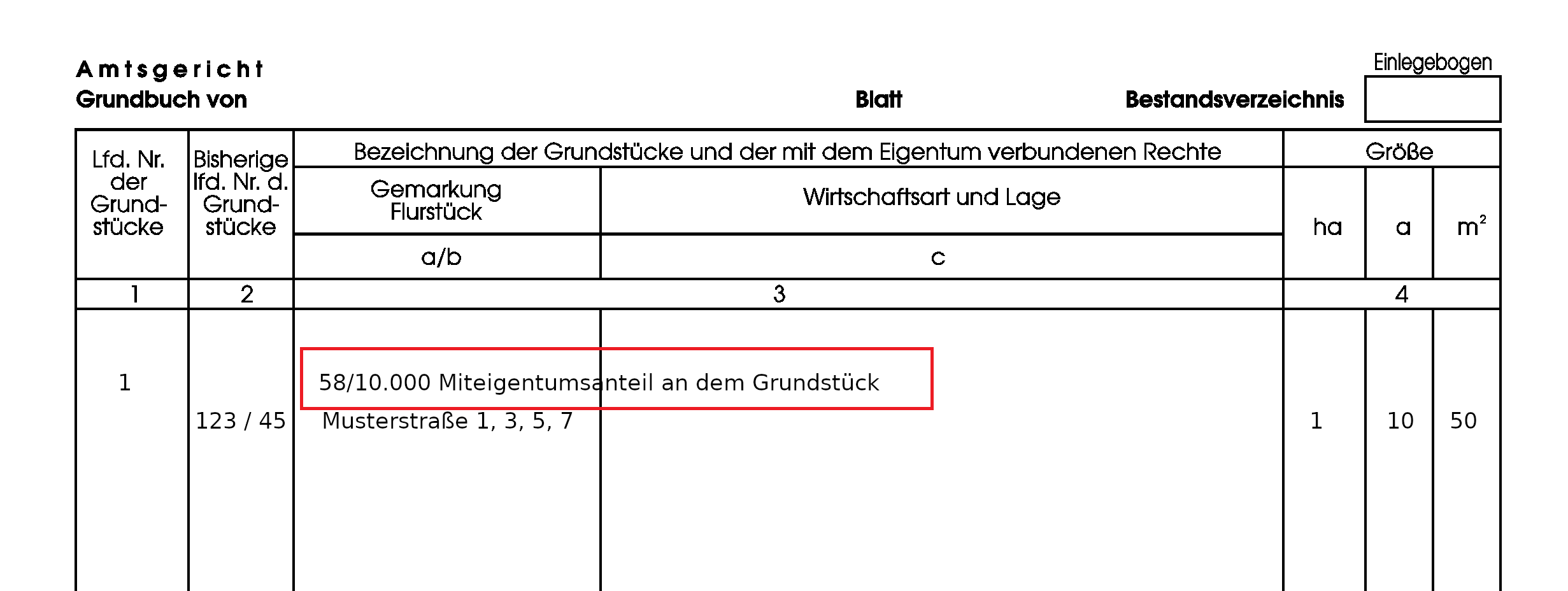

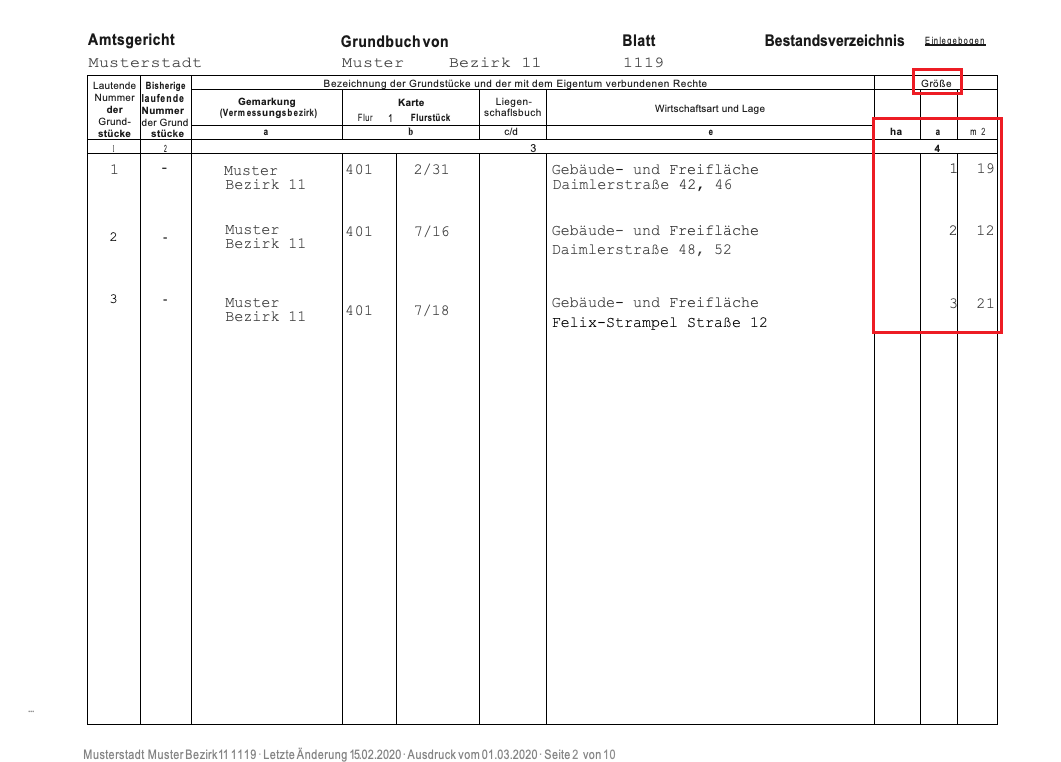

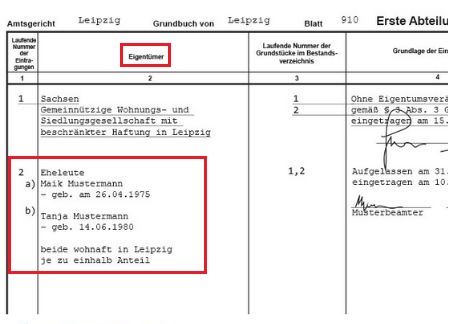

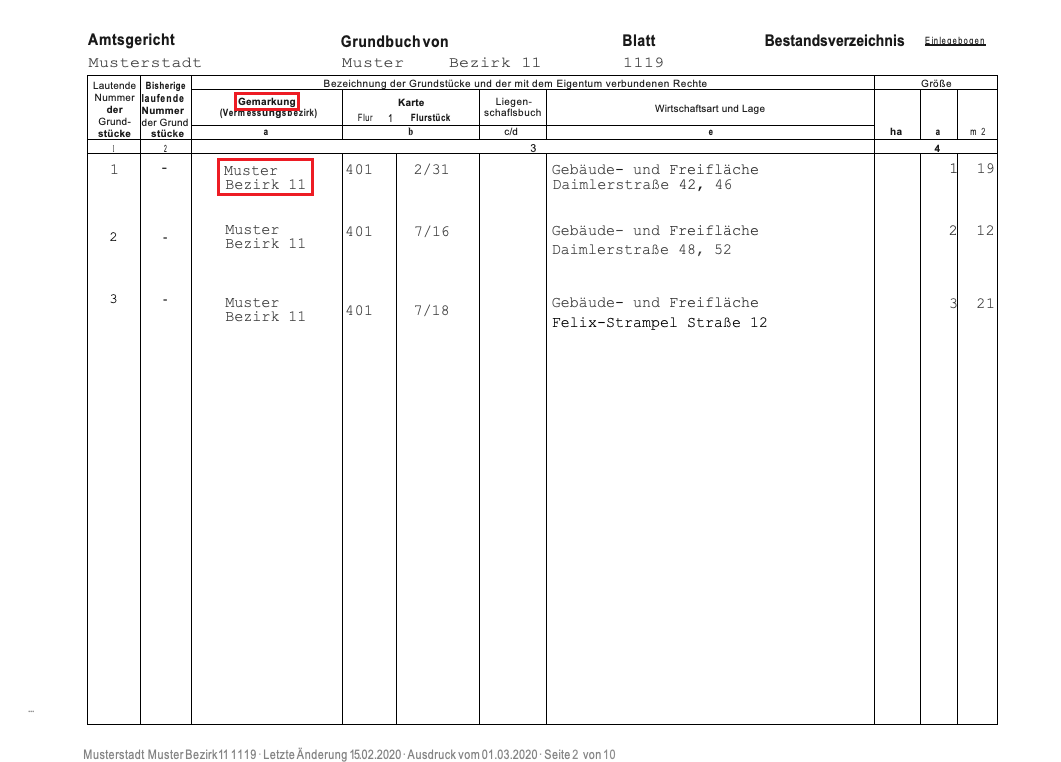

Aufgrund der Grundsteuerreform 2022 muss der gesamte Grundbesitz in Deutschland, welcher rund 36 Millionen Grundstücke umfasst, zwischen dem 1. Juli 2022 und 31. Oktober 2022 neu bewertet werden. Privateigentümer müssen daher insbesondere für ihr unbebautes Grundstück, ihr Einfamilienhaus, ihr Zweifamilienhaus und/oder ihre Eigentumswohnung eine weitere Steuererklärung, die sogenannte Feststellungserklärung zur Grundsteuer (kurz: Grundsteuererklärung), abgegeben.

So stehen viele Eigentümer gerade vor der Frage:

„Wo soll ich meine Grundsteuererklärung erstellen?“

Wir nennen Ihnen die 3 wichtigsten Gründe für Einfach Grundsteuer.

Nr. 1: Grundsteuererklärung vom Steuerberater

Hilfe bei der Berechnung der Grundsteuer sowie der Abgabe der Grundsteuererklärung können sich Grundstückseigentümer nur bei Steuerberatern holen, da Lohnsteuerhilfevereine, anders als bei Einkommensteuererklärungen, zur Beratung im Zusammenhang mit der Grundsteuerreform nicht befugt sind. Durch das enge Zeitfenster kommt ein weiteres Problem dazu: Würden sich alle Grundstückseigentümer persönlich an einen örtlichen Steuerberater wenden, stehen die Steuerberatungskanzleien vor einer weiteren zusätzlichen Aufgabe, die neben dem laufendem Tagesgeschäft kaum zu bewältigen ist.

Das alles gab uns die Idee eine innovative, webbasierte Lösung für die Grundsteuer zu entwickelt. Wir verzichten auf ein langwieriges, papierbehaftetes Verfahren und bieten Ihnen die Erstellung der obligatorischen Grundsteuererklärung ganz einfach digital an! In nur wenigen Minuten können Sie die erforderlichen Daten für die Grundsteuererklärung online eingeben und wir übermitteln diese digital an das zuständige Finanzamt.

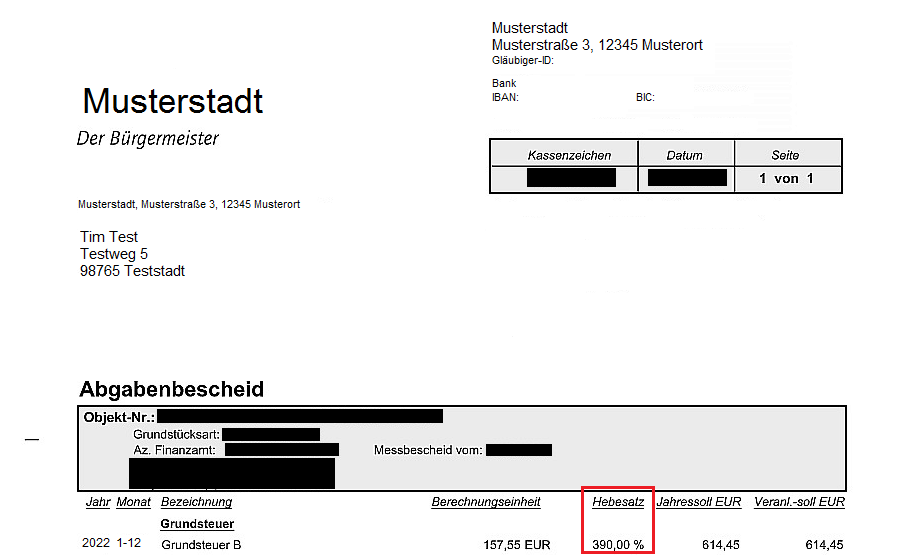

Nr. 2: Steuerbescheidprüfung inklusive

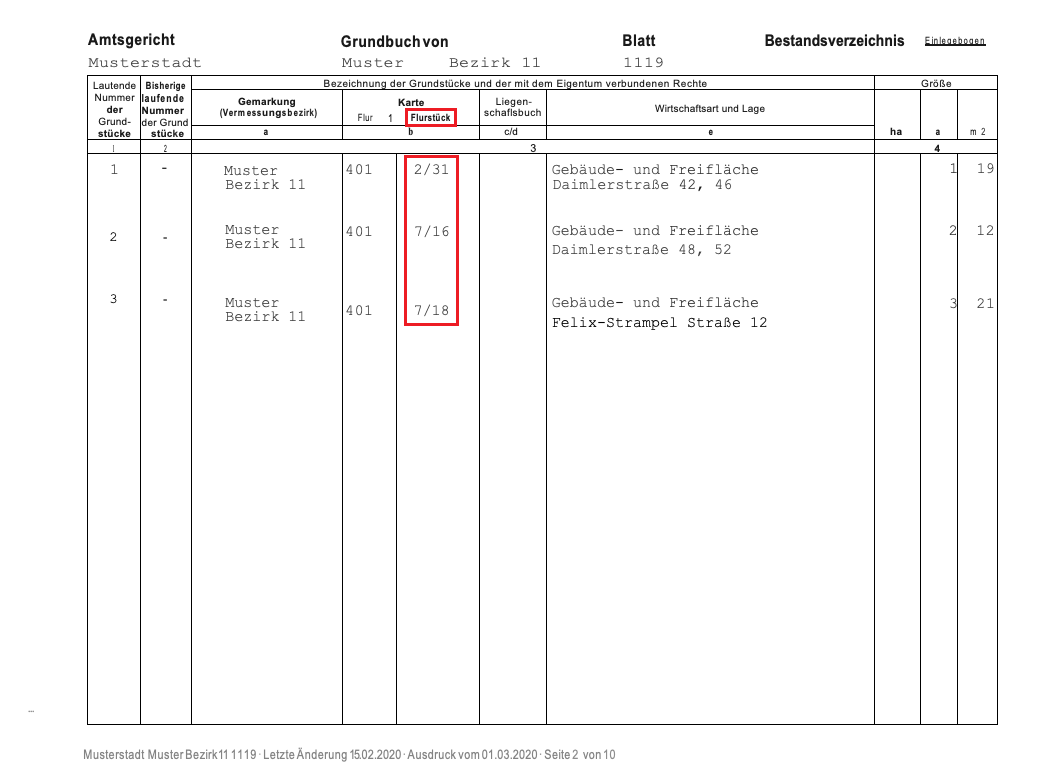

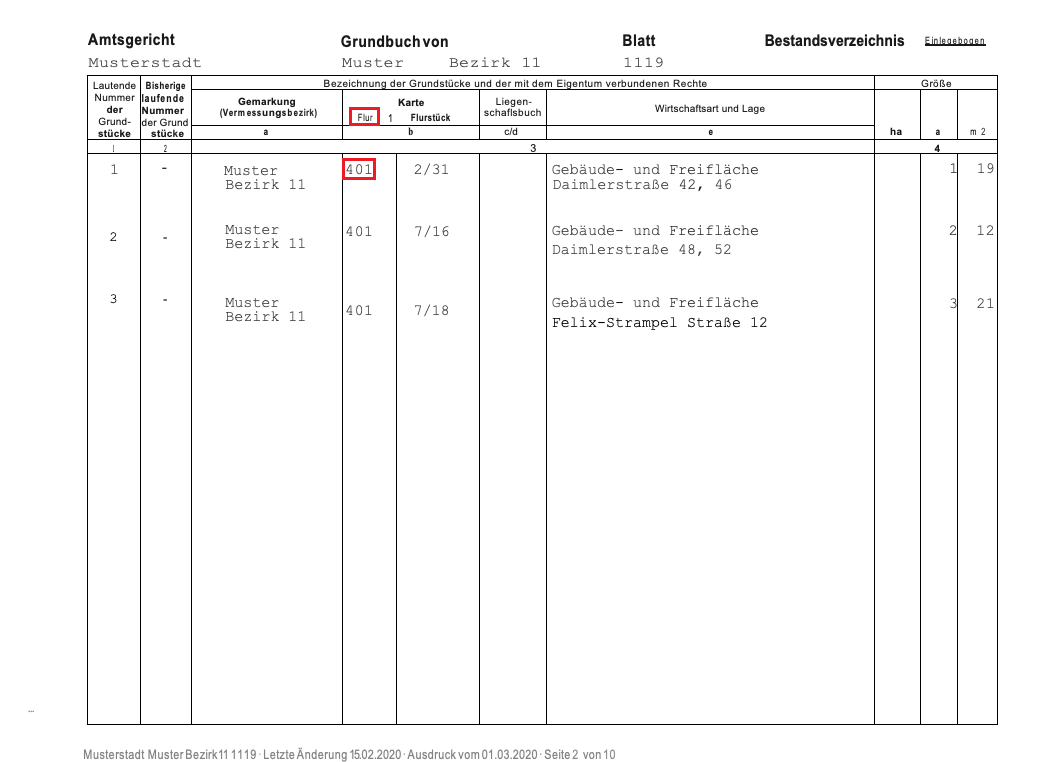

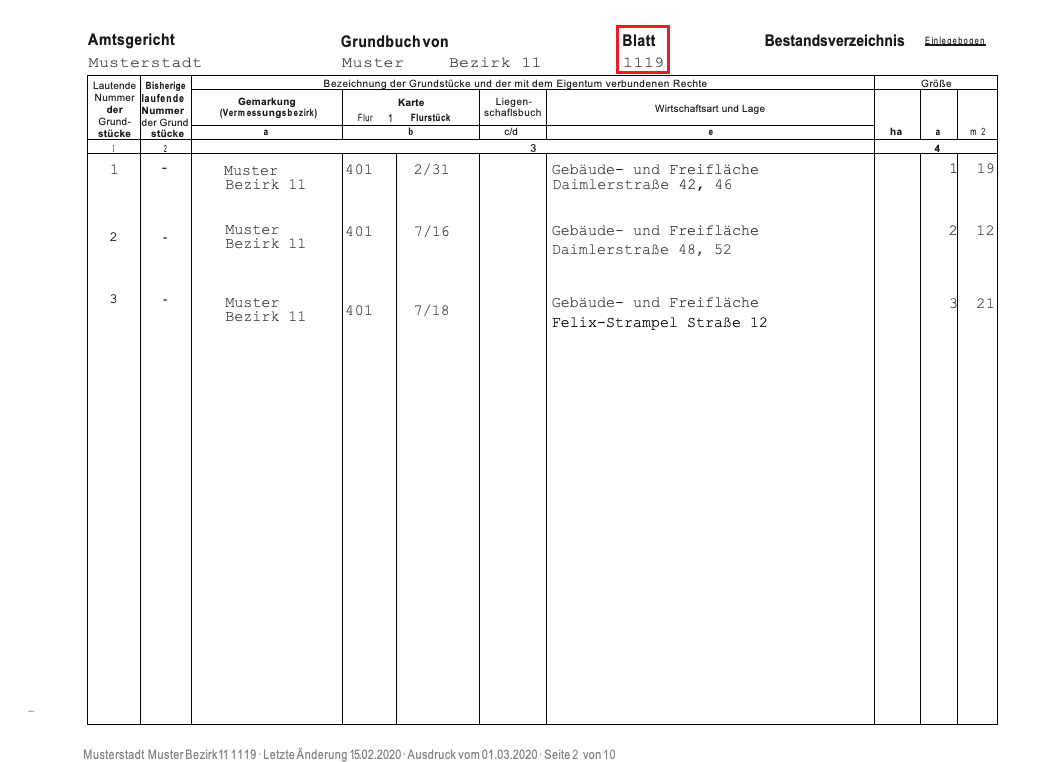

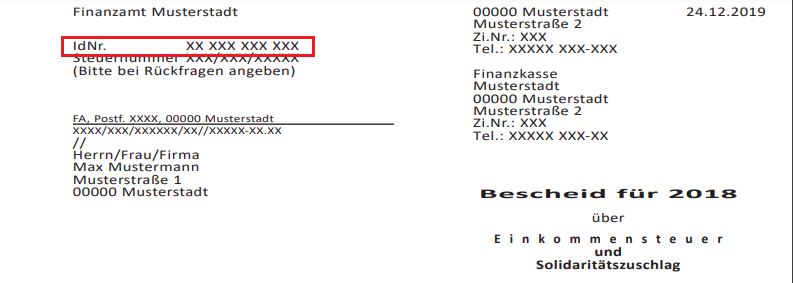

Das eigenständige Ausfüllen der neuen Steuerformulare ist ohne steuerliches Fachwissen äußerst fehleranfällig. Zudem werden die Daten von dem zuständigen Finanzamt teilweise ohne Angabe von Gründen überschrieben, so dass eine Prüfung der ergehenden Steuerbescheide (Grundsteuerwertbescheid, Grundsteuermessbescheid und Grundsteuerbescheid) ohne fachliches Vorwissen schwierig ist. Bleiben Fehler in den Steuerbescheiden unentdeckt, können diese zu einer zu hoch festgesetzten Grundsteuer führen. Da die festgestellten Grundsteuerwerte nach Bestandskraft der Steuerbescheide verbindlich für die nächsten Jahre festgestellt sind, ist eine fehlerfreie Bearbeitung unerlässlich.

Die Prüfung der erstmalig ergehenden Steuerbescheide (Grundsteuerwertbescheid, Grundsteuermessbescheid und Grundsteuerbescheid) ist bei uns bereits im Preis enthalten.

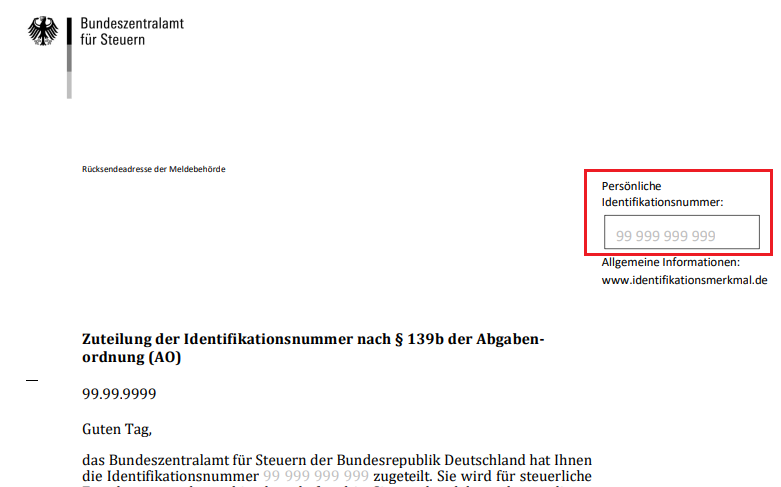

Nr. 3: Ohne ELSTER-Zugang

Die Abgabe der Feststellungserklärung zur Grundsteuer (kurz: Grundsteuererklärung) kann auch über ELSTER erstellt werden. Doch wer noch kein ELSTER-Zertifikat hat, steht mit der Registrierung bei ELSTER vor der ersten Hürde. Die Registrierung ist langwierig, der Registrierungsbrief kommt mit der Post und bevor man überhaupt mit der Erstellung der Grundsteuererklärung anfangen kann, sind die ersten 2 Wochen verstrichen.

Und auch nach erfolgreicher Registrierung geht es teils holperig weiter. Wahrscheinlich hat in den letzten Wochen jeder in den Medien von Ausfällen der Plattform gehört.

Abgesehen davon ist die Plattform ähnlich zu den Steuerformularen der Finanzverwaltung aufgebaut und somit leider alles andere als benutzerfreundlich.

Wir unterstützen Sie gerne

Vertrauen Sie auf die langjährige Erfahrung unserer Steuerberater! Wir unterstützen Sie bei der fachgerechten Erstellung der Grundsteuererklärung sowie der Berechnung der zu erwartenden Grundsteuer. Selbstverständlich prüfen wir auch Ihre Steuerbescheide.

Sparen Sie sich Papier, Anfahrtswege sowie langwierige Registrierungsprozesse und erstellen Sie mithilfe unserer webbasierten Lösung Ihre Grundsteuererklärung für unbebaute Grundstücke, Einfamilienhäuser, Zweifamilienhäuser, Eigentumswohnungen und Mehrfamilienhäuser ganz digital und komplett von Zuhause.

Besuchen Sie auch gerne unseren Youtube-Kanal für weitere Informationen.