Sie sind Eigentümer einer Eigentumswohnung im Bundesmodell? Hier finden Sie alle wichtigen Informationen zur Grundsteuerberechnung bei einer Eigentumswohnung im Bundesmodell.

Sofern Sie Eigentümer einer Eigentumswohnung sind, haben oder werden Sie sehr wahrscheinlich Post von Ihrem Finanzamt bekommen. Durch die neue Grundsteuerreform 2022 müssen in Deutschland zwischen dem 01.07.2022 und dem 31.10.2022 alle ca. 36 Millionen Grundstücke neu bewertete werden. Davon betroffen sind damit insbesondere auch Eigentümer von einem unbebauten Grundbesitz, Einfamilienhaus, Zweifamilienhaus und einer Eigentumswohnung. Die Grundsteuerreform verpflichtet alle diese Eigentümer zur Abgabe einer Erklärung zur Feststellung des Grundsteuerwerts (kurz: Grundsteuererklärung).

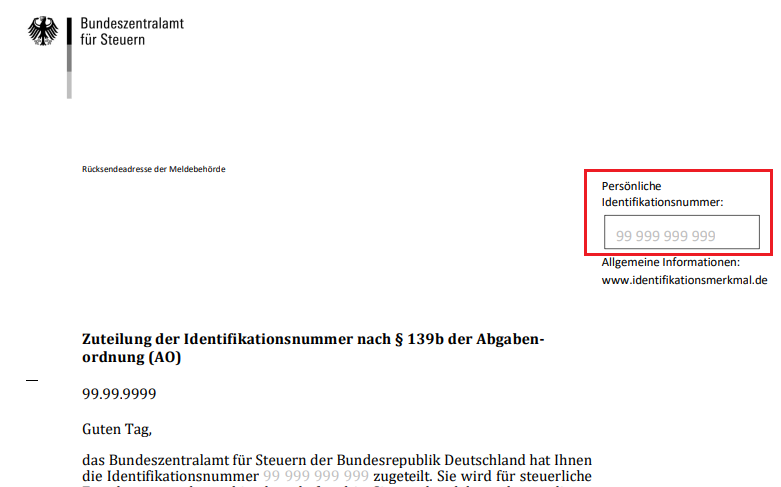

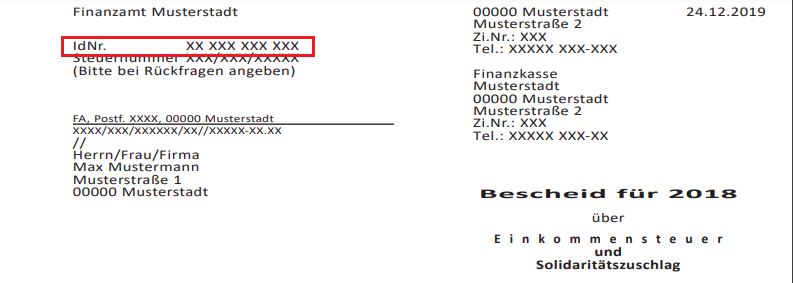

Die Grundsteuererklärung muss grundsätzlich digital beim zuständigen Finanzamt abgegeben werden. Nur in begründeten Einzelfällen ist eine Abgabe der Grundsteuererklärung in Papierform möglich. Die Inhalte der Grundsteuererklärung basieren auf den länderspezifischen Berechnungsmethoden. Die Bundesländer Baden-Württemberg, Bayern, Hamburg, Hessen, Niedersachsen, Saarland und Sachsen haben eine abweichende Bewertung von Grundstücken für die Grundsteuer vorgesehen (Ländermodelle), als die Bundesländer Berlin, Brandenburg, Bremen, Mecklenburg-Vorpommern, Nordrhein-Westfalen, Rheinland-Pfalz, Sachsen-Anhalt, Schleswig-Holstein und Thüringen (Bundesmodell).

Grundsteuerreform 2022: Wie wird die Grundsteuer im Bundesmodell berechnet?

Im Bundesmodell (die Bundesländer Berlin, Brandenburg, Bremen, Mecklenburg-Vorpommern, Nordrhein-Westfalen, Rheinland-Pfalz, Sachsen-Anhalt, Schleswig-Holstein und Thüringen) wird die Berechnung der Grundsteuer, durch die Grundsteuerreform, für eine Eigentumswohnung im Ertragswertverfahren vorgenommen.

Definition einer Eigentumswohnung in Bezug auf die Grundsteuer

Die Einordnung einer Eigentumswohnung in die richtige Grundstücksart ist sehr wichtig. Sofern die Auswahl falsch getroffen wird, kann es zu abweichenden Berechnungsmethoden für die Grundsteuer kommen. Beispielsweise werden betrieblich genutzte Gebäude nach dem Sachwertverfahren bewertet, was sich schlussendlich in der Höhe der Grundsteuer widerspiegelt.

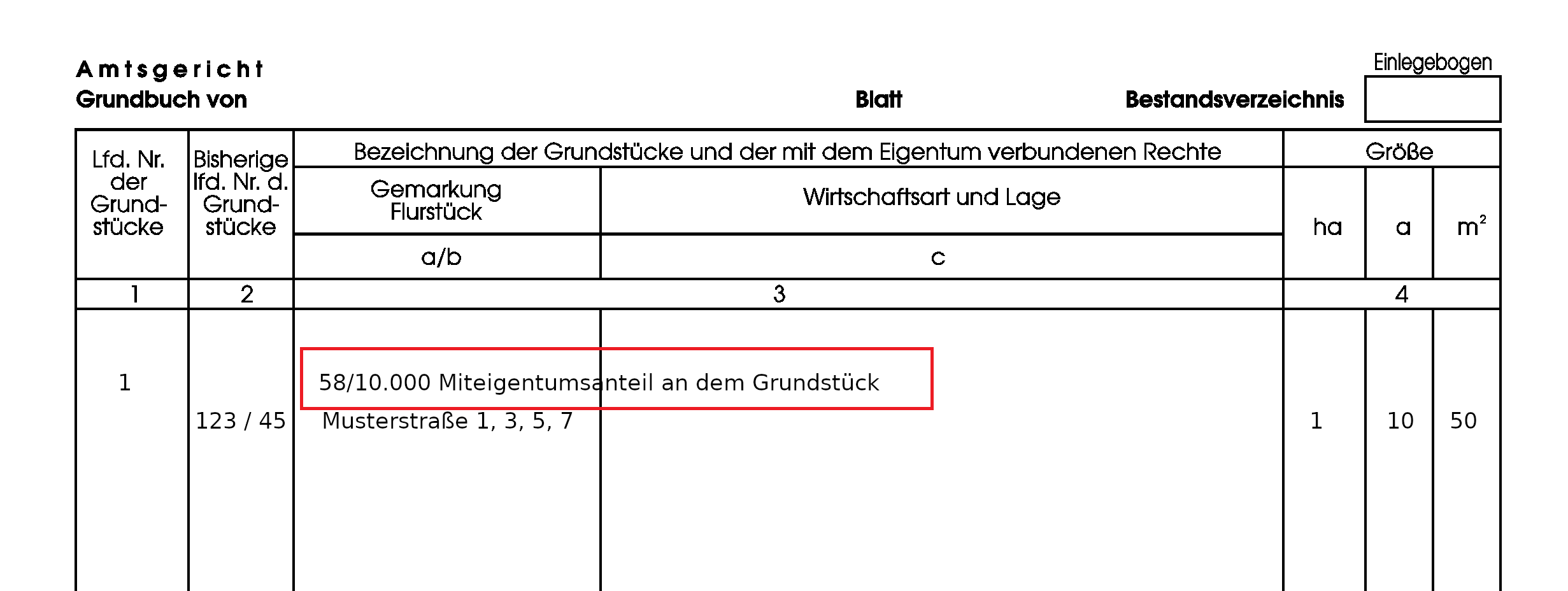

Eine Eigentumswohnung ist gemäß der gesetzlichen Definition, welche für die Bewertung der Grundsteuer maßgebend ist, ein Sondereigentum an einer Wohnung in Verbindung mit einem Miteigentumsanteil an dem gemeinschaftlichen Eigentum (§ 249 Abs. 5 BewG). Eine Wohnung, ist im Sinne der Grundsteuer, eine Zusammenfassung mehrere Räume, die bei einer objektiven Betrachtung, das Führen eines eigenen Haushalts ermöglichen. Die Zusammenfassung der Räume muss eine abgeschlossene Wohneinheit bilden, welche insbesondere baulich von anderen Wohneinheiten getrennt ist. Als zusätzliche notwendige Merkmale einer Wohnung sind das Vorhandensein eines separaten Eingangs und von notwendigen Nebenräumen, wie Küche, Bad und Dusche/Toilette entscheidend. Der Miteigentumsanteil am gemeinschaftlichen Eigentum umfasst die Teile des Gebäudes, die gemeinschaftlich genutzt werden und für den Bestand oder die Sicherheit des Gebäudes notwendig sind. Des Weiteren zählen zum gemeinschaftlichen Eigentum im Sinne der Grundsteuer die Anlagen und Einrichtungen des Hauses, die dem gemeinschaftlichen Gebrauch der Wohnungseigentümer dienen, beispielsweise Heizungsräume, Waschküchen oder Fahrradkeller.

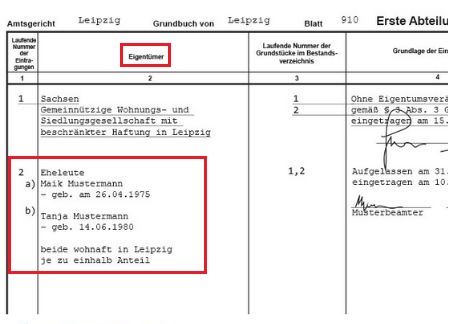

Nicht entscheidend für die Grundsteuer ist, wer die Eigentumswohnung bewohnt. Der Eigentümer der Eigentumswohnung ist für die Abgabe der Grundsteuererklärung zuständig, er muss die Wohnung aber nicht selber bewohnen. Eine Vermietung ändert nicht den Charakter einer Eigentumswohnung im Sinne der Grundsteuer.

Beispiel zur Berechnung der Grundsteuer für eine Eigentumswohnung im Bundesmodell

Frau Keller ist Eigentümerin einer Eigentumswohnung in Köln-Ehrenfeld (Nordrhein-Westfalen). Die Eigentumswohnung (Baujahr 2017) wurde im Jahr 2020 von Frau Keller gekauft und hat eine Wohnfläche von 68 Quadratmetern. Der Miteigentumsanteil am 800 Quadratmeter großen Grundstück beträgt 15 % (lt. Teilungserklärung).

Die Grundsteuerberechnung bei einer Eigentumswohnung im Bundesmodell

Da sich die Eigentumswohnung in Nordrhein-Westfalen befindet, berechnet sich die Grundsteuer bei der Eigentumswohnung von Frau Keller nach dem Bundesmodell im Ertragswertverfahren:

Zunächst muss der jährliche Rohertrag des Grundstücks ermittelt werden. Hierzu wird die pauschalierte Nettokaltmiete pro Quadratmeter aus dem Bewertungsgesetz mit der tatsächlichen Quadratmeterzahl der Eigentumswohnung multipliziert. Zu beachten ist, dass die tatsächliche Miete für die Berechnung der Grundsteuer unerheblich ist. Das Ergebnis wird mit dem Zuschlag/Abschlag aus der Mietniveaustufe multipliziert, woraus sich der jährliche Rohertrag für die Eigentumswohnung ergibt. Der jährliche Rohertrag ist die Grundlage für die Berechnung der Grundsteuer.

Im nächsten Schritt müssen zur Berechnung der Grundsteuer die Bewirtschaftungskosten der Eigentumswohnung ermittelt werden. Die Höhe der Bewirtschaftungskosten hängt von dem Alter der Eigentumswohnung ab. Je älter die Eigentumswohnung ist, umso höher sind die pauschalierten Bewirtschaftungskosten. In der Folge ergibt sich eine höhere Grundsteuerbelastung, je älter die Eigentumswohnung ist. Den genauen Prozentsatz des jährlichen Ertrages ist der Anlage 40 des Bewertungsgesetzes zu entnehmen. Zu beachten ist, dass mindesten 30 Prozent der wirtschaftlichen Gesamtnutzungsdauer als Untergrenze für das Alter des Gebäudes angesetzt werden muss.

Der jährliche Reinertrag ist eine weitere zu berechnende Variable, um die tatsächliche Höhe der Grundsteuer zu berechnen. Dieser errechnet sich aus dem jährlichen Rohertrag abzüglich der Bewirtschaftungskosten. Der jährliche Reinertrag wird mit einem sogenannten Vervielfältiger multipliziert, um den kapitalisierten Reinertrag zu errechnen.

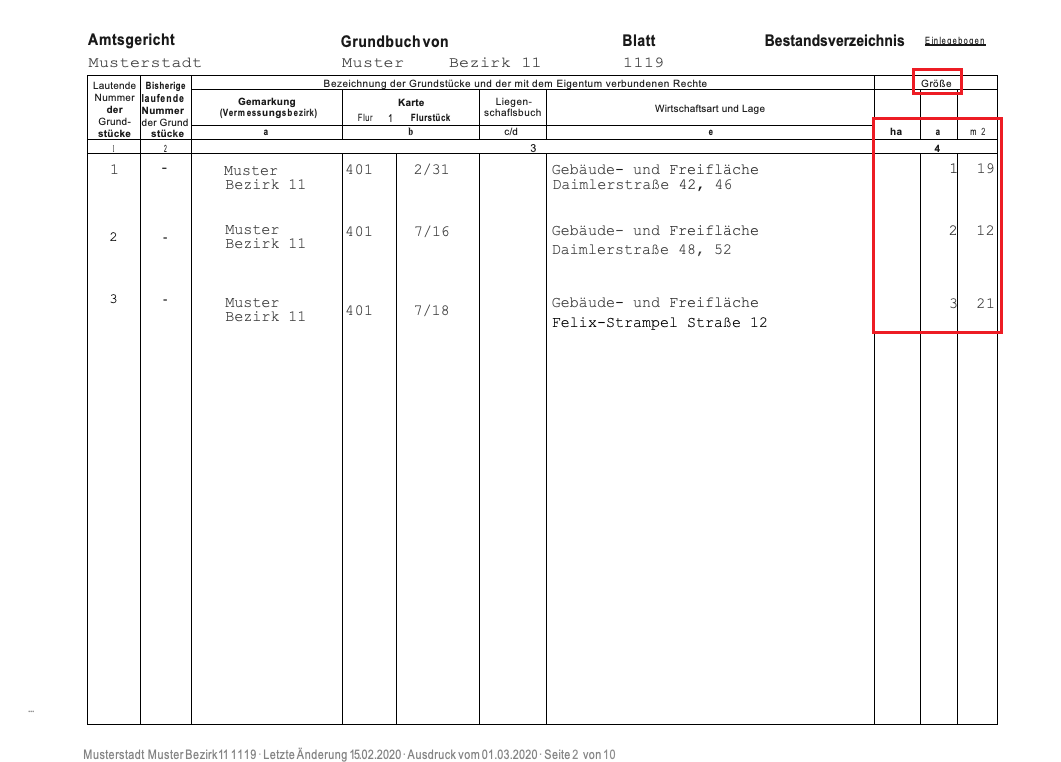

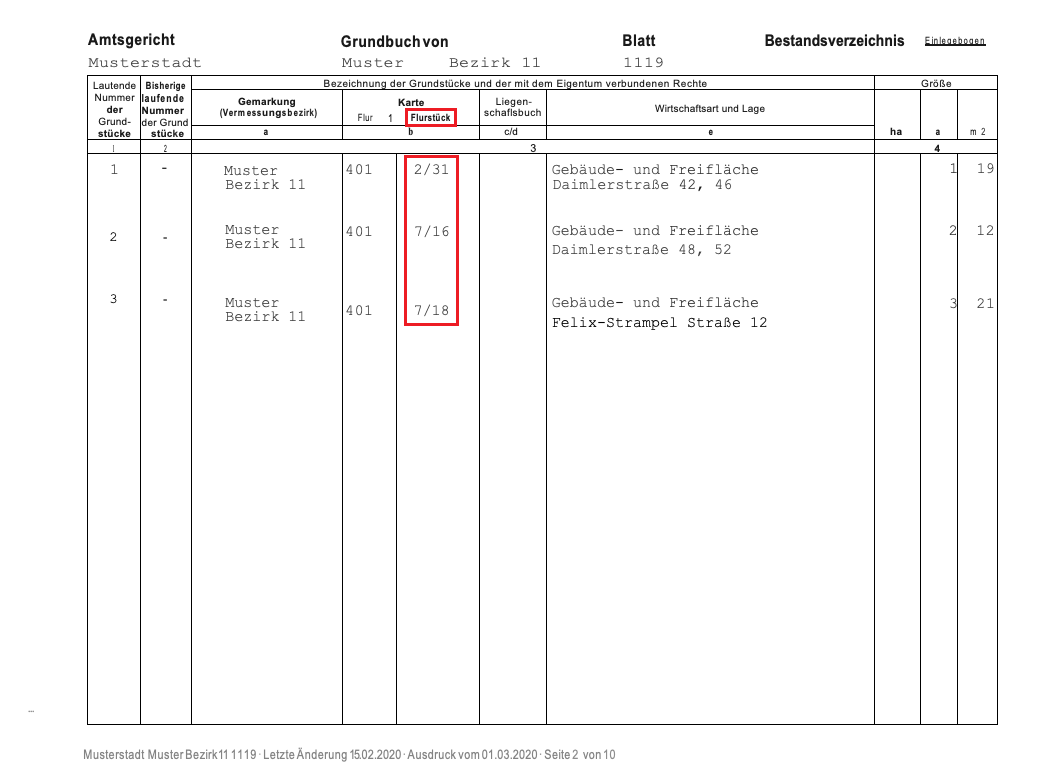

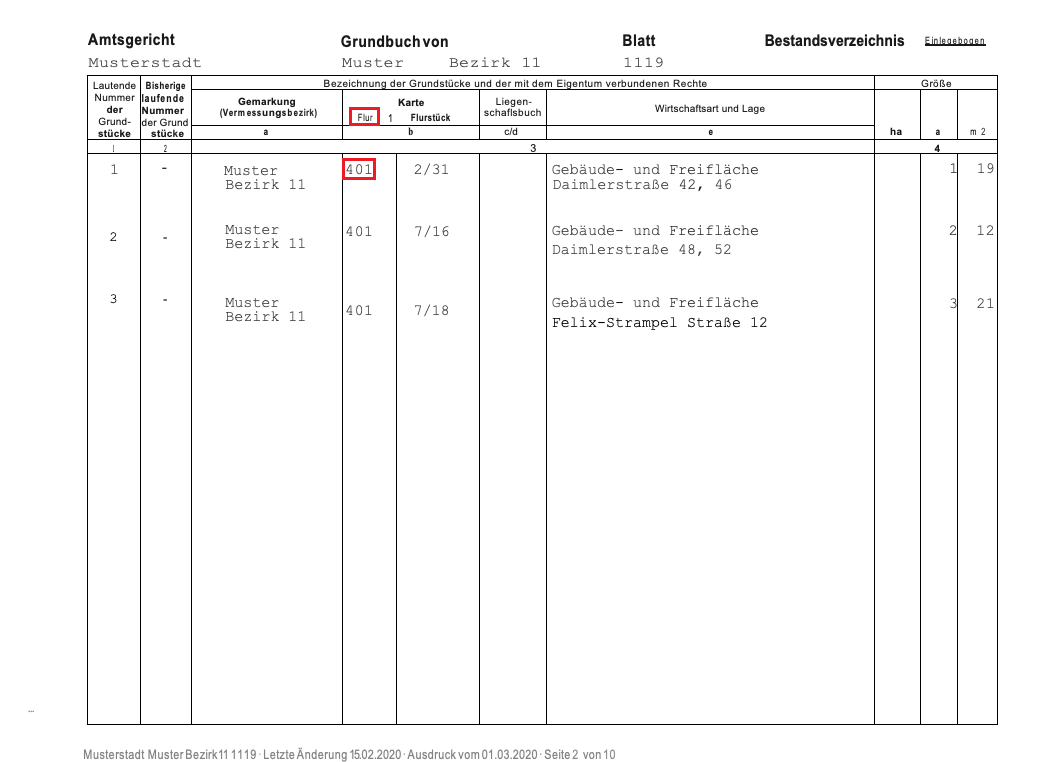

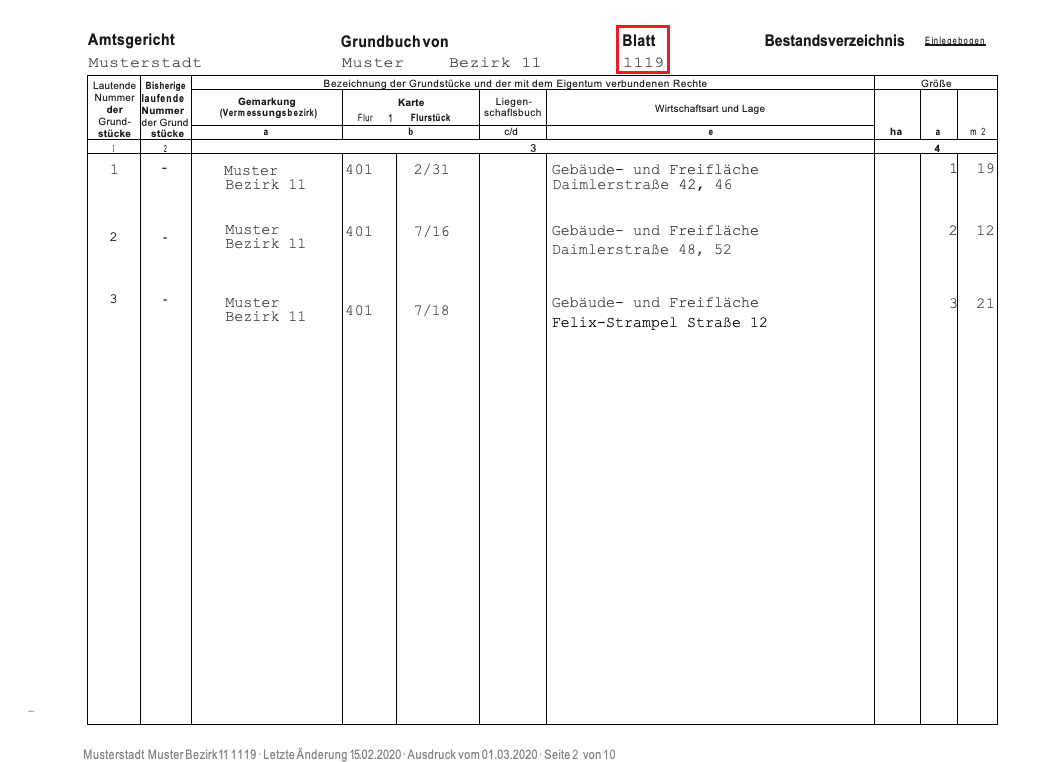

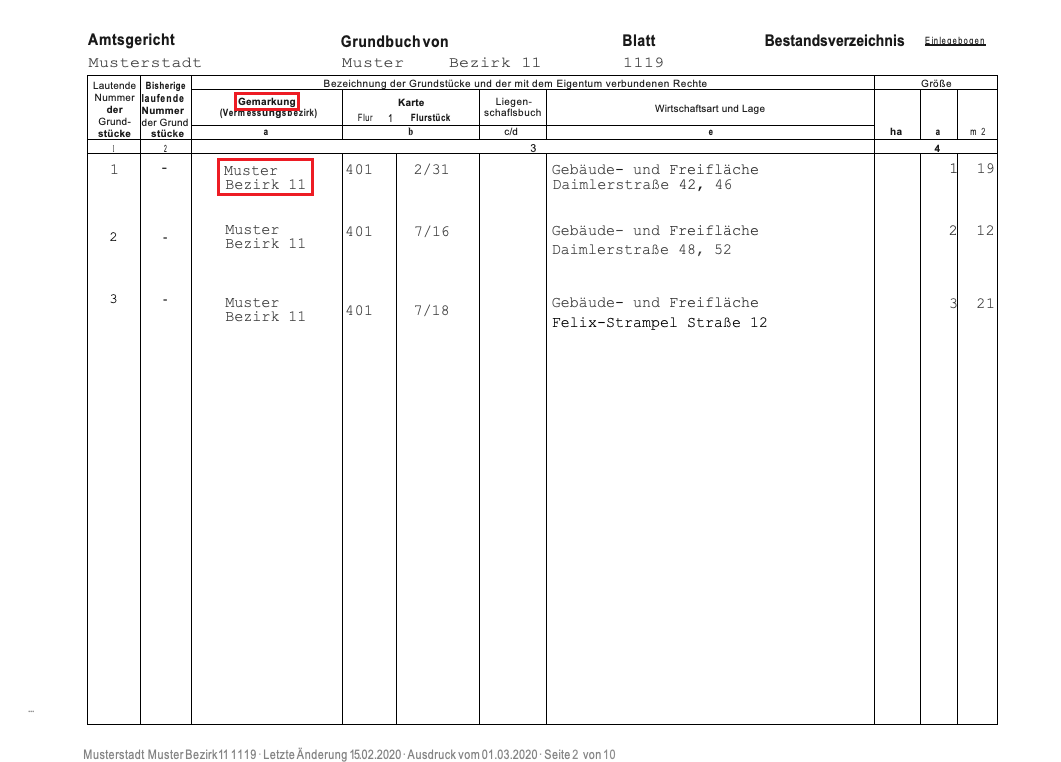

Um die tatsächliche Höhe der Grundsteuer zu berechnen, muss im nächsten Schritt der abgezinste Bodenwert ermittelt werden. Dazu ist die Fläche des Grundstücks (Miteigentumsanteil am Gemeinschaftseigentum) mit dem Bodenrichtwert zu multiplizieren. Dieser Wert muss für die Berechnung der Grundsteuer noch abgezinst werden, mithilfe des Abzinsungsfaktors aus der Anlage 41 des Bewertungsgesetzes.

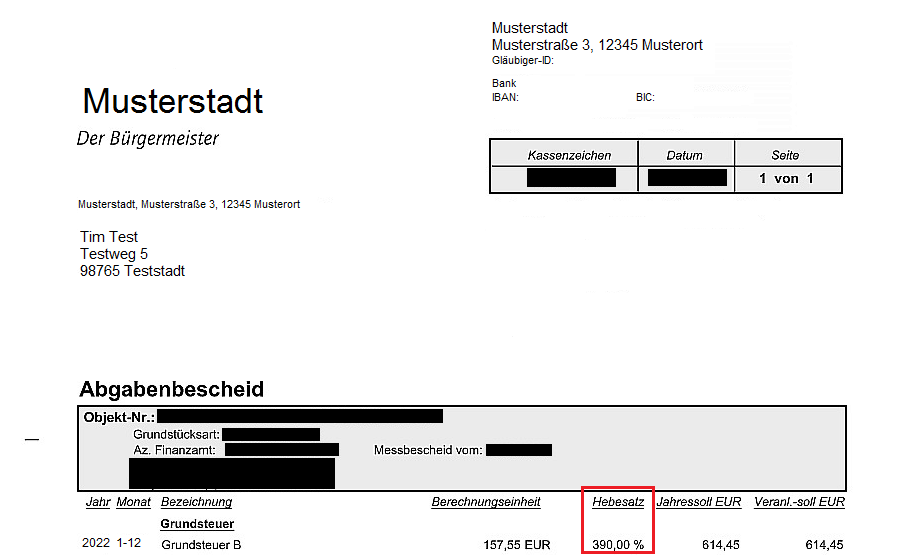

Um die Grundsteuer für die Eigentumswohnung zu errechnen, muss nun der kapitalisierte Reinertrag mit dem abgezinste Bodenwert addiert werden. Das Ergebnis der Berechnung ist der Grundsteuerwert. Der Grundsteuerwert muss anschließend mit der Steuermesszahl multipliziert werden (Steuermessbetrag). Der Steuermessbetrag multipliziert mit dem Hebesatz ergibt die jährliche Grundsteuer.

Berechnungsschema zur Grundsteuerberechnung bei einer Eigentumswohnung im Bundesmodell

| monatliche Nettokaltmiete / qm Wohnfläche x qm Wohnfläche |

|

501,84 € |

| Zuschlag/Abschlag für Mietniveaustufe |

x |

10,00% |

| monatlicher Rohertrag |

= |

552,02 € |

| jährlicher Rohertrag |

= |

6.624,29 € |

|

|

|

| Wirtschaftliche Gesamtnutzungsdauer (Jahre) |

|

80 |

| Alter des Gebäudes am Bewertungsstichtag (Jahre) |

– |

5 |

| Restnutzungsdauer (Jahre) |

= |

75 |

| Mindestens: 30 % wirtschaftlicher Gesamtnutzungsdauer |

= |

24 |

|

|

|

| jährlicher Rohertrag |

|

6.624,29 € |

| pauschalisierte Bewirtschaftungskosten |

x |

23,00% |

| Bewirtschaftungskosten |

= |

1.523,59 € |

|

|

|

| Restnutzungsdauer (Jahre) |

|

75 |

| Liegenschaftszinssatz |

|

3,00% |

| Vervielfältiger |

|

29,7 |

|

|

|

| Fläche des Grundstücks (Quadratmeter) |

|

120 |

| Bodenrichtwert (Euro / Quadratmeter) |

× |

1070 |

| Bodenwert |

= |

128.400,00 € |

| Abzinsungsfaktor |

× |

0,1089 |

| abgezinster Bodenwert |

= |

13.982,76 € |

|

|

|

| jährlicher Rohertrag |

|

6.624,29 € |

| Bewirtschaftungskosten |

– |

1.523,59 € |

| jährlicher Reinertrag |

= |

5.100,70 € |

| Vervielfältiger |

× |

29,7 |

| kapitalisierter Reinertrag |

= |

151.490,84 € |

| abgezinster Bodenwert |

+ |

13.982,76 € |

| Grundsteuerwert |

= |

165.473,60 € |

|

|

|

| Grundsteuerwert (abgerundet) |

|

165.400,00 € |

| Steuermesszahl |

× |

0,00031 |

| Steuermessbetrag |

= |

51,27 € |

| Hebesatz |

× |

515,00% |

| Grundsteuer |

= |

264,06 € |

Zusammenfassung zur Grundsteuerberechnung bei einer Eigentumswohnung im Bundesmodell

Im Ergebnis hat Frau Keller eine voraussichtliche Grundsteuerbelastung von 264,04 Euro pro Jahr. Zu beachten ist, dass der Hebesatz von den Gemeinden jährlich angepasst werden kann. In der Folge kann es zu abweichenden Grundsteuerfestsetzungen kommen.

Die in der Berechnung genannten Variablen sind in jeder Grundsteuererklärung individuell zu prüfen. Diesen Service übernehmen wir für Sie, indem wir stets die aktuellsten Daten aus den entsprechenden gesetzlichen Vorgaben verwenden.

Sie möchten schon jetzt die Grundsteuer für 2025 berechnen?

Sie brauchen für die Berechnung der Grundsteuererklärung ausschließlich die im Beispiel genannten Angaben (Grundstücksart, Grundstücksfläche und Wohnfläche). Alle weiteren Angaben für die Berechnung der Grundsteuer ergänzen wir für Sie!

Unser Grundsteuerrechner bietet schon jetzt die Möglichkeit die Grundsteuer für Ihr Einfamilienhaus, Zweifamilienhaus, Eigentumswohnung oder unbebautes Grundstück zu berechnen. Der Service ist komplett kostenlos und erfordert keine Registrierung. Sofern Sie mit den eingegebenen Daten direkt Ihre Grundsteuererklärung erstellen möchten, ist dies selbstverständlich auch kein Problem. Für nur 89,95 Euro haben Sie die Möglichkeit die Grundsteuererklärung online und ohne eigenen ELSTER-Zugang zu erstellen. So haben Sie in nur 5 Minuten der gesetzlichen Verpflichtung zur Abgabe der Grundsteuererklärung erledigt. Eine anschließende Prüfung der erstmalig ergehenden Grundsteuerwertbescheide, Grundsteuermessbescheide und Grundsteuerbescheide ist für uns selbstverständlich und in der Gebühr bereits inbegriffen. Durch unsere digitale und zeitsparende Lösung versäumen Sie garantiert auch keine Fristen! Und das alles zu einem fairen und transparenten Festpreis von 89,95 Euro pro Bewertungsobjekt (unbebautes Grundstück, Einfamilienhaus, Zweifamilienhaus, Eigentumswohnung etc.).

Besuchen Sie auch gerne unseren Youtube-Kanal für weitere Informationen.