Grundsteuerreform 2022: Was ist die Grundsteuer C?

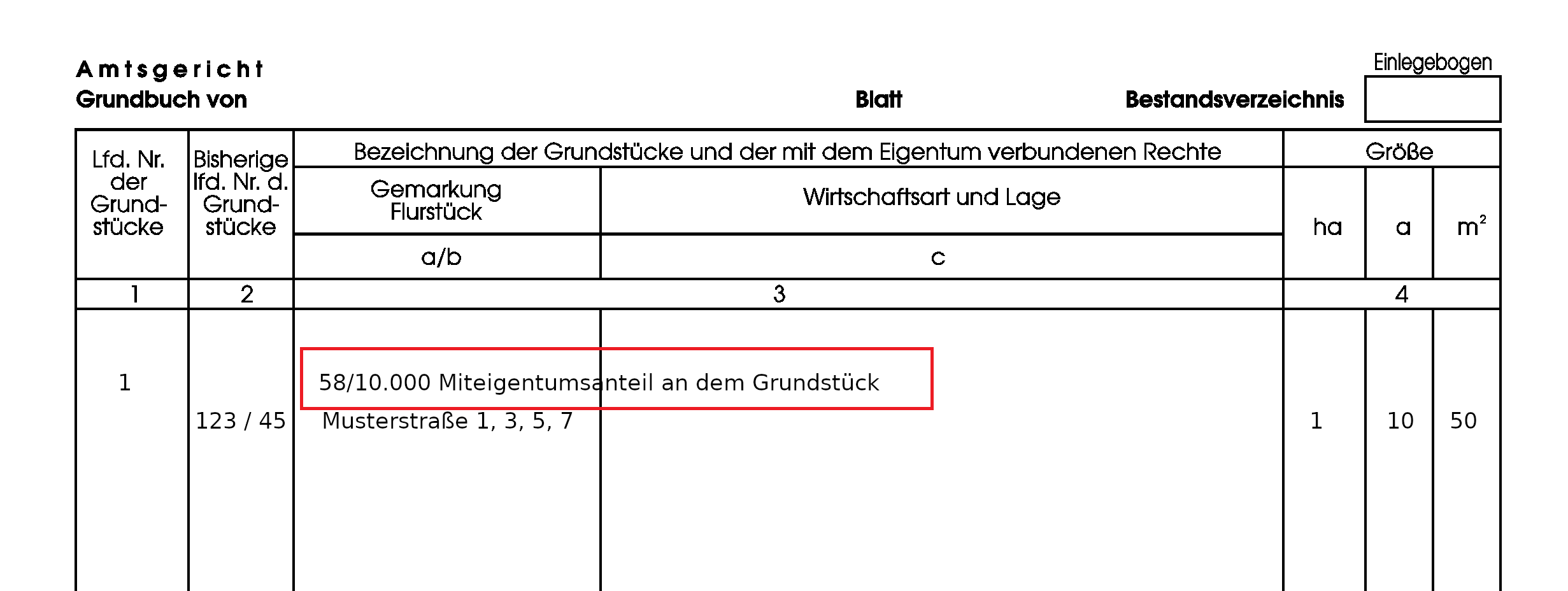

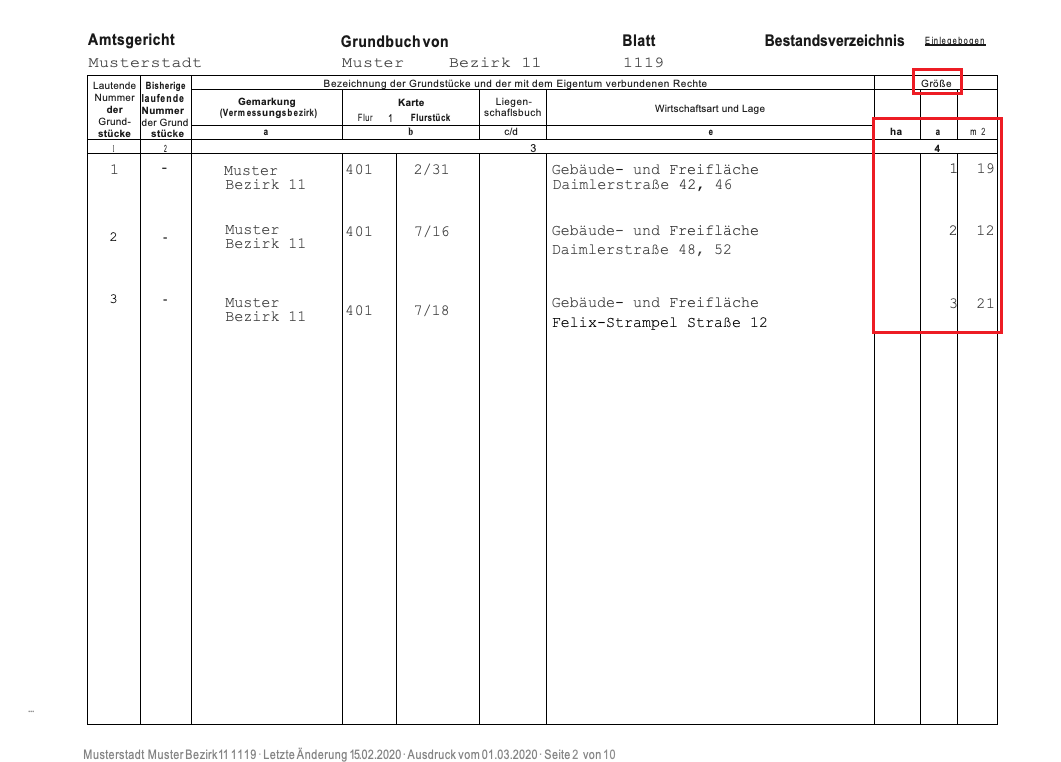

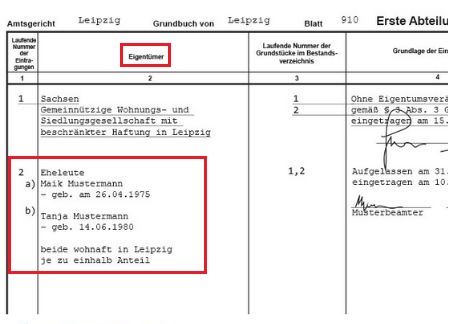

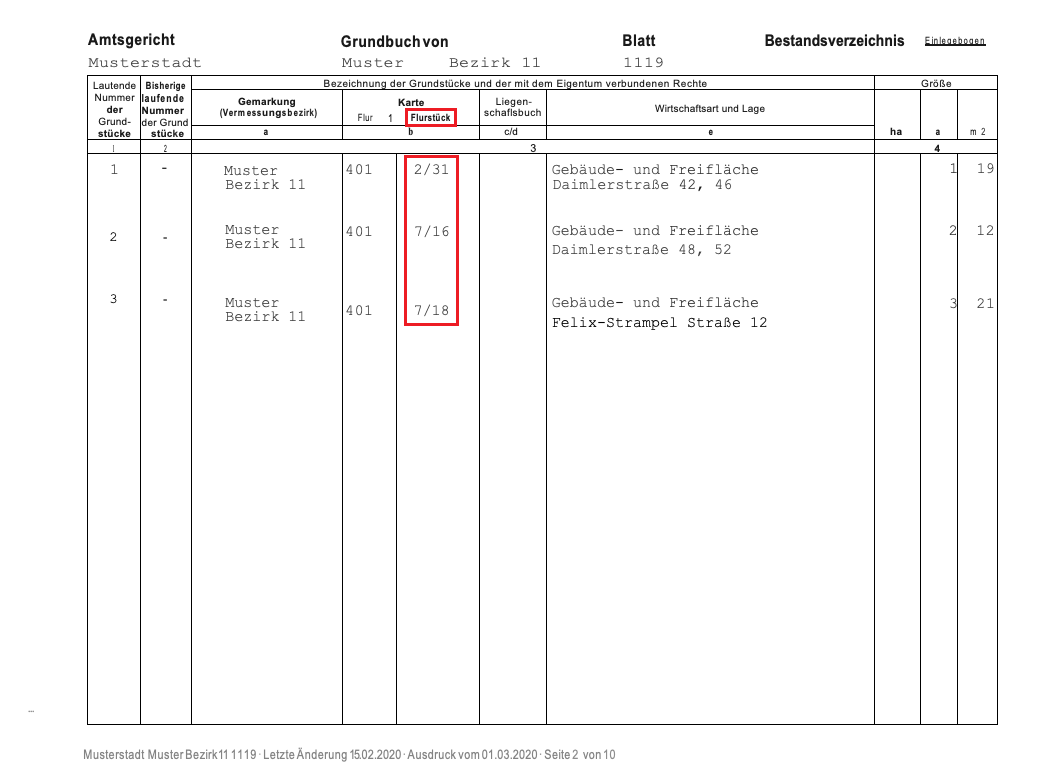

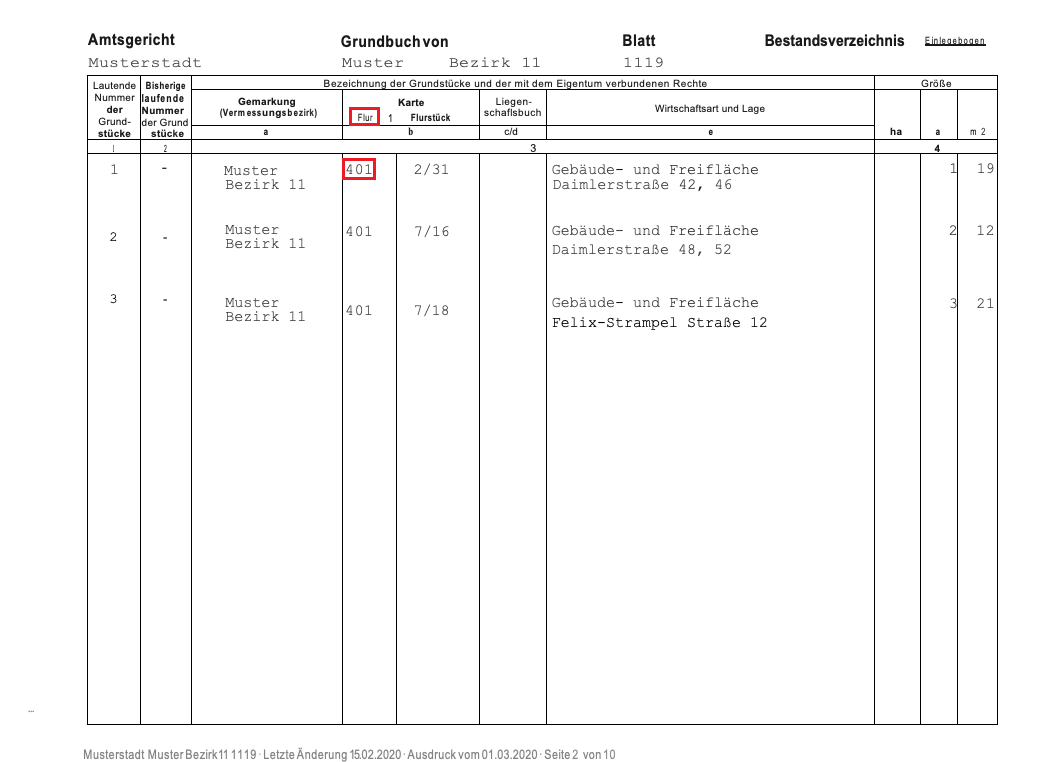

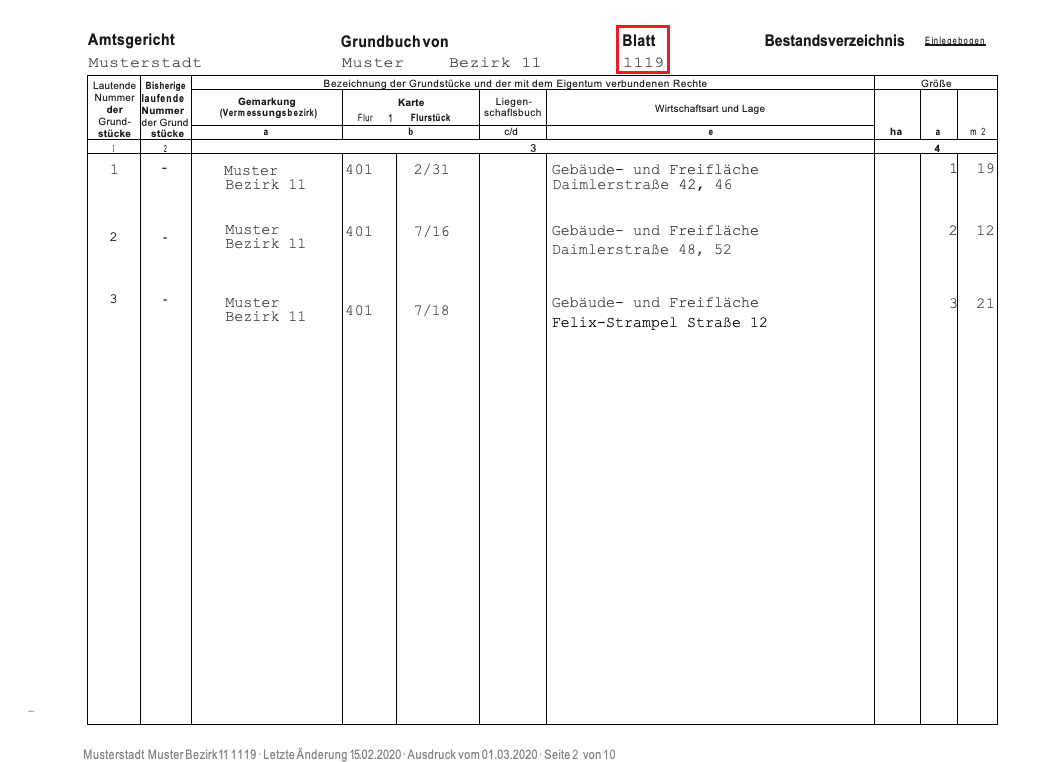

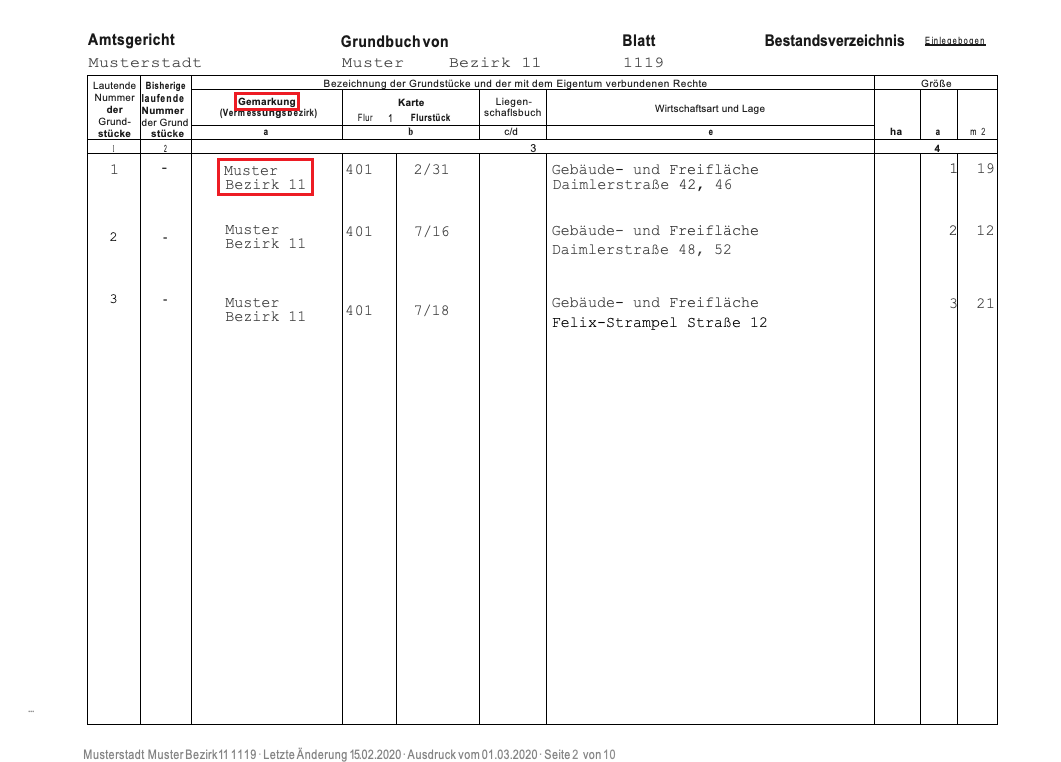

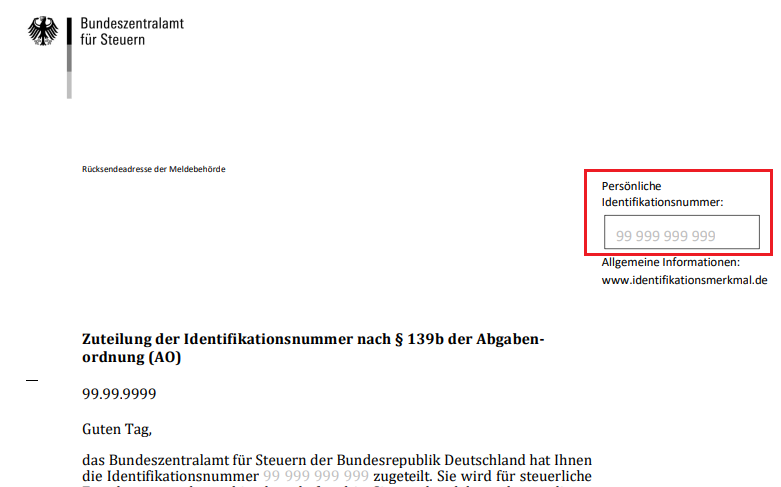

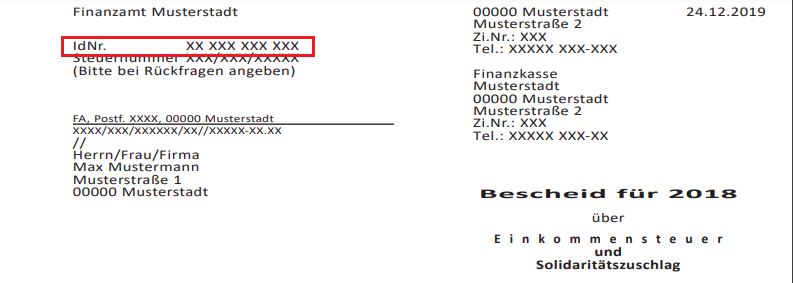

Durch die Grundsteuerreform 2022 müssen in Deutschland rund 36 Millionen Grundstücke zwischen dem 1. Juli 2022 und dem 31. Oktober 2022 neu bewertet werden. Während es bisher nur die Grundsteuer A für die landwirtschaftliche Nutzung sowie die Grundsteuer B für alle anderen bebauten und unbebauten Grundstücke gab, wird mit der Grundsteuerreform 2022 die neue Grundsteuer C eingeführt. Die Grundsteuer C wird angewendet auf unbebaute Grundstücke, die aber durch die Bauämter zur Bebauung mit einem Einfamilienhaus, Zweifamilienhaus und Eigentumswohnung freigegeben, d.h. baureif gestellt wurden. Die Grundsteuer C soll durch eine höhere Belastung als bei nicht baureifen Grundstücken Eigentümer dazu anregen eine Bebauung der Grundstücke vorzunehmen, um die in Ballungsgebieten vorhandene Wohnungsnot zu reduzieren.

Zudem soll die Grundsteuer C Gemeinden die Möglichkeit eröffnen Spekulationsgeschäfte mit Grundstücken zu reduzieren. Hintergrund ist, dass immer mehr baureife Grundstücke als Spekulationsobjekte gehalten, d.h. nicht zügig bebaut werden. Unbebaute Grundstücke werden in diesem Zusammenhang nur gekauft, um auf eine zukünftige Wertsteigerung zu spekulieren. Anschließend werden die unbebauten Grundstücke gewinnbringend weiter veräußert. Diese Spekulation mit Bauland verhindert, dass dringend benötigter Wohnraum (bspw. Einfamilienhaus, Zweifamilienhaus, Eigentumswohnung) entsteht.

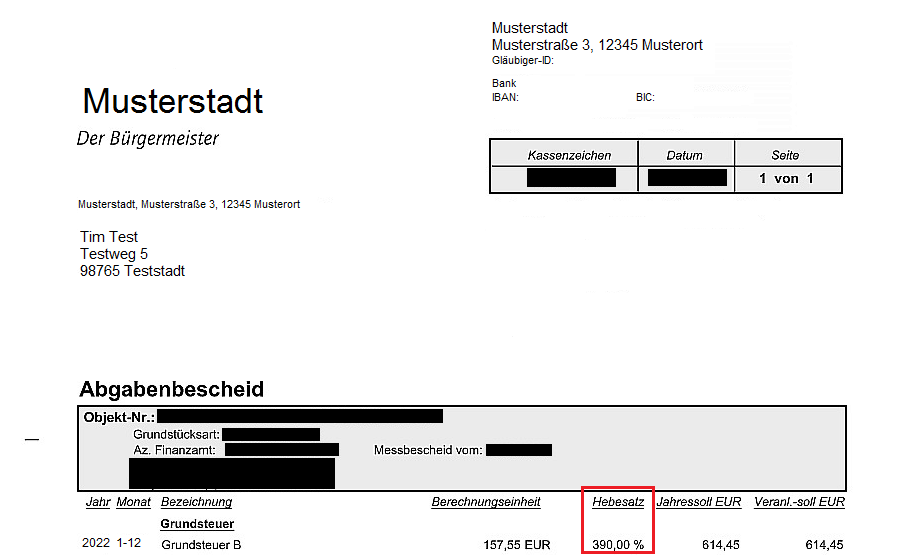

Ab 2025 sollen Gemeinden für baureife, aber unbebaute Grundstücke einen höheren Hebesatz festlegen können, wenn auf diesen keine Bebauung erfolgt. Ob und in welcher Höhe baureife Grundstücke mit der besonderen Steuer belastet werden, hängt von der jeweiligen Gemeinde ab.

Ihre Grundsteuererklärung für unbebaute Grundstücke, Einfamilienhäuser, Zweifamilienhäuser und Eigentumswohnungen können Sie im Übrigen ganz komfortabel in nur fünf Minuten von zuhause erledigen – und zwar mit uns!

Vertrauen Sie auf uns und unsere langjährige steuerliche Erfahrung! Wir unterstützen Sie bei der fachgerechten Erstellung der Grundsteuererklärung sowie der Berechnung der zu erwartenden Grundsteuer. Eine anschließende Prüfung der Grundsteuerwertbescheide, Grundsteuermessbescheide und Grundsteuerbescheide ist für uns selbstverständlich und in der Gebühr bereits inbegriffen. Sie benötigen keinen eigenen ELSTER-Zugang, sondern stellen uns einfach die erforderlichen Daten online zur Verfügung. Durch unsere digitale und zeitsparende Lösung versäumen Sie garantiert auch keine Fristen! Und das alles zu einem fairen und transparenten Festpreis von 89,95 Euro pro Bewertungsobjekt (unbebautes Grundstück, Einfamilienhaus, Zweifamilienhaus, Eigentumswohnung etc.).

Sie möchten jetzt Ihre Grundsteuererklärung online erstellen?

Nutzen Sie unsere Vorteile:

→ in nur 5 Minuten

→ zum Festpreis von nur 89,95 €

→ von Steuerberatern entwickelt

→ inkl. Übermittlung der Feststellungserklärung an das Finanzamt

→ ohne ELSTER-Zertifikat

→ natürlich mit Bescheidprüfung

Jetzt kostenlos Grundsteuer berechnen.

Besuchen Sie auch gerne unseren Youtube-Kanal für weitere Informationen.